Eventi, Novità

Il legislatore Ue ha in programma l’introduzione di profonde modifiche nell’ambito Iva.

Tali modifiche dovrebbero entrare in vigore nel 2022, ma il primo step è previsto già dall’1.1.2020, data in cui entreranno in vigore le regole previste da recenti Direttive e Regolamenti (datati 4.12.2018) che disciplinano le prime quattro aree di intervento immediato:

- numero di identificazione Iva;

- prova delle cessioni intra-Ue di beni;

- operazioni a catena;

- call-off stock.

Si ritiene in questa sede di concentrarsi sulle variazioni attinenti ai primi due punti dell’elenco.

- Numero di identificazione Iva;

Problematica: gli Stati membri hanno chiesto che, per combattere efficacemente le frodi, il numero identificativo Iva valido (correttamente iscritto al Vies) diventi un requisito sostanziale e imprescindibile per consentire al fornitore di esentare la cessione di beni. Anche allo stato attuale il fornitore verifica lo status del cessionario attraverso il sistema VIES; ma, secondo la Corte di Giustizia Ue il numero di identificazione Iva dell’acquirente rappresentava un requisito formale del diritto a esonerare una cessione intraunionale.

Con la modifica dell’art. 138, par. 1, Dir. 2006/112/CE la sussistenza di valido numero identificativo Iva del cessionario deve rappresentare un requisito essenziale per esentare la cessione intraunionale.

ALL’EMISISONE DI UNA FATTURA PER CESSIONE INTRA DI BENI IN ESENZIONE VERIFICARE LA VALIDITA’ DELLA PARTITA IVA COMUNITARIA DEL CLIENTE TRAMITE L’APPLICAZIONE AL PRESENTE LINK:

http://ec.europa.eu/taxation_customs/vies/?locale=it

In assenza di un esito positivo del controllo, sarà necessario assoggettare ad Iva l’operazione in Italia.

2. Prova delle cessioni intra-Ue di beni:

negli scambi intra-Ue, per fruire dell’esenzione prevista dall’art. 138, Dir. 2006/112/CE, è richiesto che i beni siano trasportati da un Paese membro ad uno diverso da quello di partenza. Problematico è il regime delle prove idonee a dimostrare il trasferimento fisico dei beni.

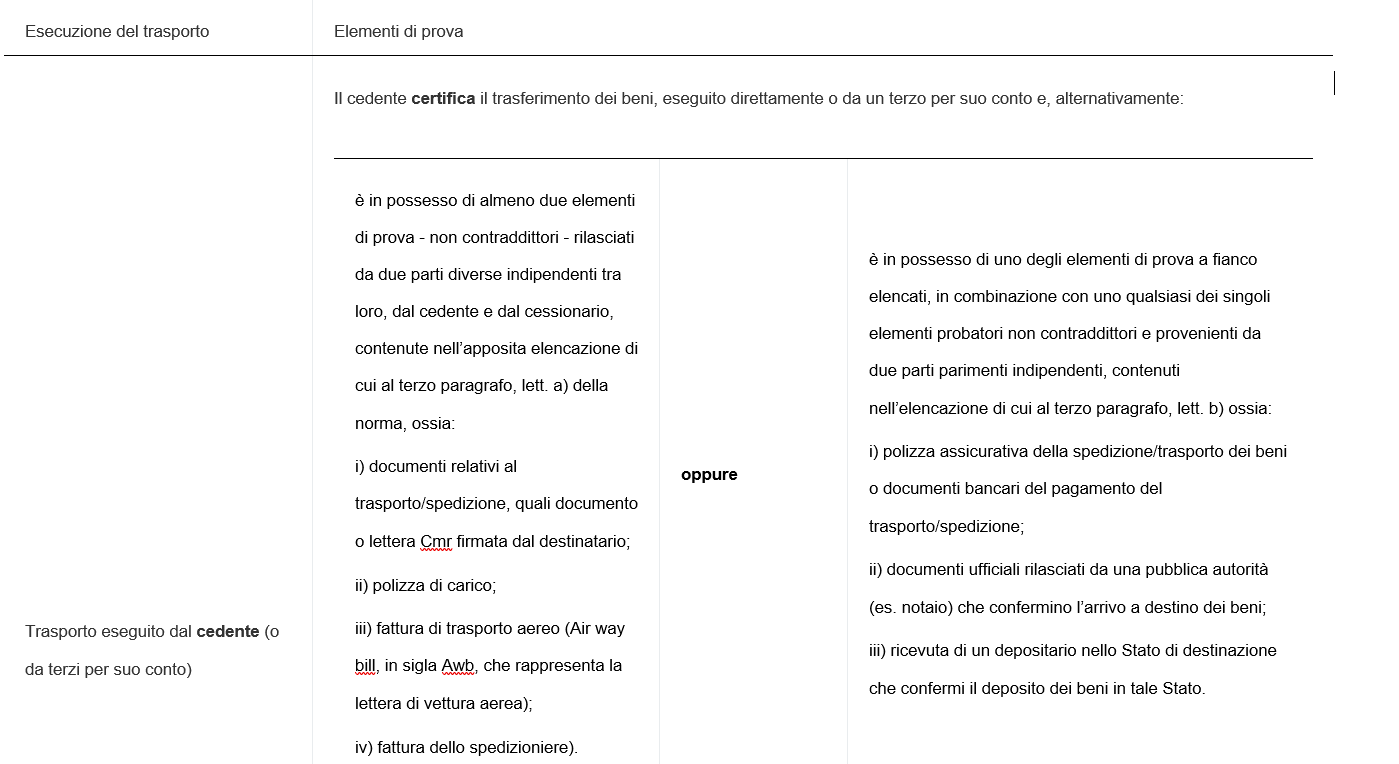

Rispetto alla semplice conservazione del solo CMR sufficiente fino ad oggi, dal 2020 sarà necessario conservare almeno anche un ulteriore documento ovvero due documenti secondo le combinazioni di seguito illustrate:

Nel caso in cui il trasporto venga eseguito dal cessionario (vendite franco fabbrica – ex works) diviene indispensabile, oltre agli altri documenti previsti, anche una dichiarazione scritta del cessionario. Tale “certificazione” va fornita al venditore entro il decimo giorno del mese successivo alla cessione e deve attestare il fatto che i beni sono stati trasportati/spediti nell’altro Stato Ue.

Deve contenere:

- Data;

- nome e indirizzo dell’acquirente;

- la quantità e la natura dei beni (sarebbe utile utilizzare una codifica univoca per individuare le merci cedute, per esempio, la nomenclatura combinata);

- Riferimenti della fattura.

Per facilitare l’adempimento dell’acquirente, potrebbe essere il venditore a predisporre direttamente il “format” in questione, eventualmente allegandolo alla fattura oppure ai documenti di trasporto comunque emessi, così da ridurre al minimo le incombenze del cessionario.

In caso di cessione di mezzi di trasporto, poi, è obbligatorio riportare nell’attestazione anche il numero identificativo del bene.